学院助理教授彭雨诗在国际顶级金融学期刊《Journal of Financial Economics》刊发合作论文“Collateral and Asymmetric Information in Lending Markets”,研究了抵押品在信息不对称的银行信贷市场中的作用。该论文由彭雨诗与伦敦大学城市学院贝叶斯商学院Vasso Ioannidou教授、蒂尔堡大学经济与管理学院Nicola Pavanini副教授合作撰写。

已有的理论研究表明,抵押品具有积极的作用,它可以降低信贷市场中由信息不对称带来的问题,从而增加借款人获得借款的机会。而另一方面,抵押品价格的波动也会放大经济周期,加剧负面冲击对经济活动的影响。尽管已有的实证研究提供了与之相符的证据,但我们仍然对抵押品如何影响信贷需求与供给的作用机制了解不足,该研究填补了实证文献中的这一缺失。

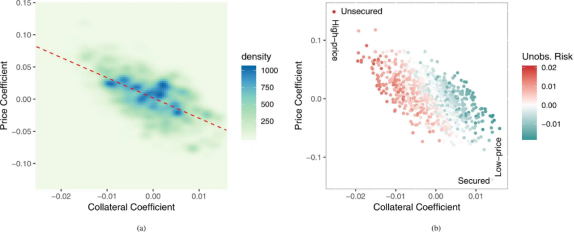

研究将抵押品纳入信贷供求的微观结构模型中。在信贷需求上,借款人对借贷成本和是否需要提供抵押品存在着不同的偏好,并且这些偏好可以与他们的还款风险相关。在信贷供给方面,银行可以提供有抵押和无抵押的贷款形式,并在贷款利率上进行竞争以实现利润最大化。模型中的一个关键特征是银行不能完全观测到借款人的偏好和还款风险,因此借款人和贷款人之间存在着信息不对称。研究人员利用玻利维亚银行对公司的贷款数据来估计此模型。估计结果表明还款风险越高的借款人对价格(即贷款利率)越不敏感,但对提供抵押品却越敏感,这说明抵押品可以减轻由信息不对称带来的逆选择问题。此外,高利率更容易引发借款人违约的风险,而提供抵押品则会降低该违约风险,这说明抵押品可以减轻贷款发生后借款人违约的道德风险。

图(a)为借款人价格偏好与抵押品偏好的之间的关系。图(b)为借款人价格与抵押品偏好与还款风险之间的关系。

该研究还模拟了抵押品资产价格下降的反事实实验,从而量化了负面资产价格波动如何传导到信贷供应、信贷分配、贷款利率、贷款违约、以及银行利润等方面。通过比较银行使用价格调节和信贷配给调节所产生的实验结果,研究还揭示了银行定价和配给在应对抵押品价值负面冲击时的相对重要性。当银行只能通过调节定价来应对抵押品资产价格下降时,贷款利率、违约概率、信贷需求以及银行利润都会下降。而当银行可以通过调整价格和配给来应对冲击时,银行将不再为还款能力低的借款人提供贷款,从而显著降低其价格反应。

《Journal of Financial Economics》由美国罗切斯特大学商学院主办,是涵盖金融经济学理论和实证研究课题的同行评议学术期刊,与《Journal of Finance》和《Review of Financial Studies》被公认为全球三大顶级金融学术期刊。

读研在金统

金大团